株や投資信託などの投資をする際迷うのが、

買うべきタイミングはいつか?

だと思います。

今から投資を始める人だけでなく、

追加で株や投資信託を買う時も迷いますよね。

S&P500買おうと決めたけど、

いつ買ったらいいんだろう?

という風に、

投資商品は決めたけどタイミングを迷っている方もいると思います。

結論から言うと、

100%儲かるタイミングというのはだれにもわかりません!

そんなタイミングがあるなら、もれなく全員億万長者です。

しかし、

いろんな手法を使うことで限りなく勝率を高めることはできます。

今回は、

そんな手法と投資すべきタイミングを3つ紹介します。

1.株や投資信託を買うべきタイミングはいつか?

株や投資信託を買うべきタイミングを考えるときに、

まずは2つに分ける必要があります。

- つみたてで買う

- 一括で買う

毎月・毎日という期間で少しずつ同じ金額買う「つみたて投資」と、

まとまった金額を1回で買う「一括投資」とでは

そもそもの「タイミングを考える前提」が変わってきます。

なので、つみたて投資と一括投資で分けて説明します。

1.1.つみたて投資のタイミング

つみたて投資とは毎月同じ金額買い続ける投資方法です

毎月が普通ですが、

毎週・毎日つみたてするという方法もあります。

そんな「つみたて」は

投資すべきタイミングを考えるうえで1つの正解と言えます。

なぜなら、タイミングを気にしなくていいから。

絶対に良いタイミングがわからないならば、

「タイミングを気にしない方法をとる」という画期的な投資方法です。

すぐにでもつみたて投資は始めてOKです!

つみたてはなんでいいの??

つみたては株数や口数ではなく、

同じ金額で買い続けるというのがポイントです

その手法を一言でいうと「ドルコスト平均法」と言います。

【ドルコスト平均法とは?簡単な例】

あなたが健康のためにサプリをこれから習慣的に飲むと決意したとします。

このときあなたは、

「毎日3粒」とか「朝昼晩1粒ずつ」という風に「個数」で飲む量を決めるはずです。

数えられる物は基本的に個数で数えますよね。

それを「毎日100円分」と決めて飲むのがドルコスト平均法です。

NISAのつみたての場合は「100口、200口」ではなく、

「月1万円分」という風に買います。

特殊な数え方なので他ではあまり使わないですよね。

それの何がいいかわかりません!

ドルコスト平均法のいい点は、

価格が高いときは少なく、安いときはたくさん買えることで、

最終的にプラスになる可能性が高くなることにあります。

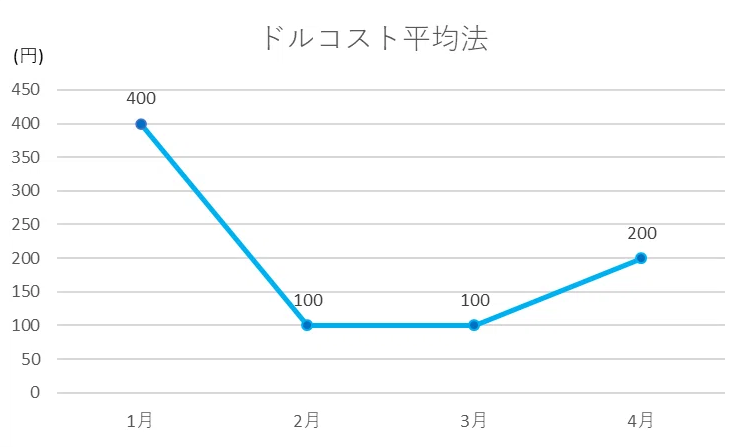

実際にその効果を見てもらった方が早いので、

下の図を見てください。

現在4月とすると、

1月に買った株が下がって半分になった最悪な状況です。

こんな時、

以下の3パターンで買っていたらどうなるのかを比べてみます。

- 1月に一括で4万円分買っていた場合

- 毎月100株ずつ買っていた場合

- 毎月1万円ずつ買っていた場合(ドルコスト平均法)

①1月に一括で4万円買っていた場合

1月の株価は400円なので

4万円÷400=100株買いました。

それが1株200円になってしまったので、今は2万円の価値

結果、2万円の損失

②毎月100株ずつ買っていた場合

1月 100株 4万円で購入

2月 100株 1万円で購入

3月 100株 1万円で購入

4月 100株 2万円で購入

まとめると、

- 合計400株を8万円で購入

- 4月現在1株200円で400株もっているので8万円の価値

結果、損得なし。

③毎月1万円ずつ買っていた場合(ドルコスト平均法)

1月 25株 1万円で購入

2月 100株 1万円で購入

3月 100株 1万円で購入

4月 50株 1万円で購入

まとめると、

- 合計275株を4万円で購入

- 4月現在1株200円で275株もっているので5.5万円の価値

結果、1.5万円の増加。

比較した結果をまとめると、

- 1月に一括で4万円分買っていた場合⇒2万円損失

- 毎月100株ずつ買っていた場合⇒±0

- 毎月1万円ずつ買っていた場合(ドルコスト平均法)⇒1.5万円増加

最初より株価が下がっていても、

ドルコスト平均法を利用すると増えています。

これは一例ですが、

株価が半分になったとしてもプラスになっているのは驚きですよね!

これを理解していれば、

相場が下がったときも今はたくさんつみたてしている時期だ

と割り切ることができて、

焦って売るという過ちを犯すこともありません。

1.2.一括投資のタイミング

一括投資に関しては、

投資を始めるべきタイミングが2つあります。

1.2.1.すぐに投資

今すぐに投資するというのが1つ目です。

これは複利を利用する手法になります。

複利とは、

利息分にさらに利息が付くこと

=増えた分がさらに元本とは別に増える

という考え方です。

借金を利用して考えるのがわかりやすいので、

いまいち理解しにくいなという方はこちらの記事を読んでください。

⇒【元証券マン監修】投資は複利を利用して効率良く増やしましょう!

例えば10万円で年間5%ずつ増える投資だとすると、

- 1年後 105,000円(複利なし:105,000円)

- 2年後 110,250円(複利なし:110,000円)

- 3年後 115,763円(複利なし:115,000円)

- 4年後 121,551円(複利なし:120,000円)

- 5年後 127,628円(複利なし:125,000円)

5年ではこの程度ですが、

時間がたてばたつほど差が開いていきます。

複利を利用するという前提に立てば、

なるべく早く投資を始めるべきだといえます!

1.2.2.世界的ショック後に投資

もう1つは世界的ショック後に投資する方法です。

- リーマンショック

- コロナショック

こういった暴落からの戻りを狙う手法になります。

言ってしまうなら証券投資のボーナスタイムで、

投資に詳しい人なら皆さん狙うタイミングでもあります。

証券会社勤務時代のお客様で

- いつも数十万円単位で取引している人が1,000万円買う

- この時期だけ投資をして数億買う

こういう人がいるくらいの特別な相場でした。

すでに投資しているお金は待つしかありませんが、

余剰資金があるなら全力で買いに行くべきタイミングになります。

なぜ相場が戻るのか?等の細かな説明はこの記事に書いています。

⇒【元証券マン監修】持っている株や投資信託が下がって怖い時の対処法

もちろん投資に100%はないのですが、

私もこのタイミングが次来たら確実に買いにいきます!

1.3.結論

- つみたてをすぐ始める

- 一括投資をすぐ始める

- 一括投資を世界的ショック時に始める

という3つの選択肢が効果的な投資タイミングです。

このうちどれが良いという話ではなく、

リスクとリターンが変わってきます。

この3つで比べるならば、

- すぐにつみたて⇒ローリスク、ミドルリターン

- すぐに一括投資⇒ミドルリスク、ミドルハイリターン

- 世界的ショック⇒ミドルリスク・ハイリターン(ただしいつ来るかわからない)

というイメージです。

投資初心者はまずはつみたてと私はよく言っているのですが、

それはリスクが低いからです。

- リスクが怖いならつみたて

- 複利効果が一番信じられるならすぐに一括投資

- 一番効率良くお金を増やしたいなら世界的ショックを待つ

という風に、

自分に合うタイミングで投資しましょう!

2.まとめ

今回は株や投資信託を買うべきタイミングについて書きました。

投資に100%はないんですが、

投資すべきタイミング・方法というものはあります。

自分に合うタイミングで投資してお金を増やしていきましょう!

他にも記事を書いているので、時間があればぜひ読んでください。