投資に慣れてきたから、

ハイリスク・ハイリターンな商品を知りたい!

投資に慣れてきたらさらなるリターンを求めてしまうのは人間の性です。

もちろん、

リターンが増えるということはリスクが増えることになりますが、

その分ロマンのある商品だと言えます。

今回はそんなハイリスク・ハイリターンな投資の中でも

オススメできる代表的なものを5つ選びました!

投資初心者の方も、

こういった商品が「ハイリスク・ハイリターン」だと知ることで、

安易に購入することを防ぐことができます。

ぜひ読んでください!

1.ハイリスク・ハイリターンな投資5選

今回紹介するのは以下の5種類

- ブルベアファンド(ETF)

- FX

- 仕組み債

- 外国株

- グロース日本株

順番に紹介していきます。

1.1.ブルベアファンド(ETF)

ブルベアファンドとは、

日経平均が上がるか下がるか予想するというものです。

- ブルは上の写真の雄牛の角のように、上昇を指し示します。

- ベアは熊が腕を振り下ろす様に習って、下落を指し示します。

つまり、

- ブルの方を買うと日経平均が上がると予想することになり、

- ベアの方を買うと日経平均が下がると予想することになります。

予想が当たればお金が増え、外れればお金が減ります。

そんなにハイリスクに感じないですよ?

言うとおりで、これだけならそこまでハイリスクとは言えません。

ブルベアの大事なポイントは「レバレッジをかける」ところです。

⇒レバレッジとは実際の動きの数倍動く仕組みにすること。

ブルベアファンドは証券会社や商品によりますが、

だいたい2~4倍ほどの値動きをします。

例えばSBI証券には「4.3ブル」という商品があり、

これは日経平均が

- 上がるとその約4.3倍儲かり

- 下がるとその約4.3倍損する

というものです。

仮に日経平均が2%程度上下したとすると、

10万円の投資でも、1日で約8,600円上下します。

このようにハイリスク・ハイリターンな投資なのです。

証券会社社員は株の個別売買に制限がかかる分、

これをやっている人は多いです。

例えば、

コロナの株価が下落し始めた最初の方でベアを買った上司は

短期で100万円近くのもうけを出していました。

しかし、

逆に大損をする可能性もあるのでとても注意が必要です。

特にベアで外してしまったときは、

潔く損切りする勇気も必要になります。

なぜなら、

基本的には株価という物は時間が経てば経つほど上がる傾向があるからです。

ベアを買ったが日経平均が上がってしまい、

そのまま数年持っている

という方を何人も見たことがあるので気をつけてくださいね。

1.2.FX

FXは日本円を外国の通貨(外貨)に交換して利益を狙うもので、

ブルベアと同じく「レバレッジ」をかけることができるので、

ハイリスク・ハイリターンな投資にすることもできます!

FXに関してはこちらの記事で詳しく書いているので参考にしてください。

⇒FXが胡散臭いと感じるあなたへ-その理由と元証券マンの評価

1.3.仕組み債

債券のうち仕組みのついたもののことを言います。

代表的なのは日経平均やS&P500を参照にするものなので、

今回はそれに絞ってお話します。

どんなものかというと(細かい点は省く)

①3年や5年という期間、金利が通常の債券よりたくさん貰える(5%以上等)

②リスクが発生するのは、

参照する日経平均やS&P500がある数値以下(スタートを100とした割合)になった場合。

⇒ノックインという。

③期間が長ければ長いほど、リスクの発生する割合が高ければ高いほど、

金利は高くなる傾向にある。

一般的にはスタート日の50%~60%程度だが、

80%を超える超ハイリスクな仕組み債も存在している(最近はほとんど見ない)。

具体的に、

日経平均参照5年ノックイン60金利5%という商品があるとすると

基本的には5年間5%の金利が貰えますが、

5年の間に

39277.6(2024/10/9終値)をスタートとして

その60%である23566.56以下に一度でもなればリスクが発生。

日経平均が下がった分(4割近く)の損失が発生します。

そんな恐ろしい商品があるのか!!

リスクが発生したときのインパクトの強さで

そう思ってしまうのも仕方ないと思います。

しかし、

そのリスクは本当に発生するのか?という考え方が重要です。

2020年にコロナショックという大規模な株価の暴落がありました。

その時の日経平均が30%近く下がってしまったのです。

勘のいい人ならもう気づいたかもしれません!!

逆に言うと、先ほどの例の商品は

5年以内にコロナショック規模の暴落が起きても大丈夫なのです。

このような理論で比較的安全な商品は、

金利も良いのでお客様によく紹介していました!

しかし、

もっと危険な指数を使ったり80%以上の商品で極端に損をした事例が増えたので

金融庁の監視が厳しくなってあまり見かけなくなってしまいました。

仕組み債にも色々あり、

論理的に得をすることができる商品もある

ということは覚えておいてください。

1.4.外国株

外国の株式を円から外貨に換えて購入する物です。

S&P500やオルカンという投資信託が流行っているので、

分かるという方も多いかもしれませんね!

・為替

・個別株

この2つのリスクを背負うのでハイリスクと呼べるでしょう。

しかし、

その分お客様の中で利益率が高いのも外国株を持つ方たちでした!

ハイリスクとまでは言わない気が。。

実際、長期投資していれば

ハイリスク??と疑問が出るほどの勝率の高さではあります。

しかし、個別株を侮るのは禁物です。

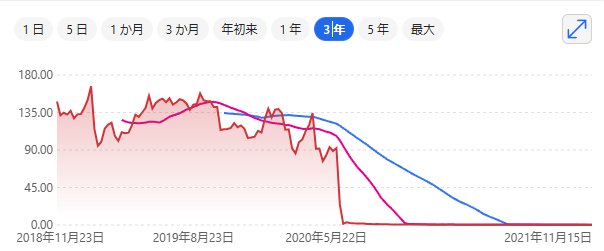

私が証券マン時代衝撃を受けたのは

【ワイヤーカード】という株でした。

ワイヤーカードはドイツのフィンテックに関する企業で、

当時お客様でも持っている人が多い注目の株でした。

株価はある時期から停滞していましたが、

事業内容的にも今後の可能性を期待されていたのに、

2020年不正会計で急に倒産しました。

そして以下のように株は紙切れになってしまったのです。。

※Microsoft Moneyより引用

どんな企業でもこのリスクは0ではありません。

外国株はそんなリスクを理解するのは大事ですが、

リスクを踏まえても投資するべき対象になっています。

1.5.グロース日本株

新興株とも呼び、基本的にグロース市場の株のことを指します。

大企業の株と比べ、

・取引量が少ないので値段がコロコロ動く

・売りたいと思ってもなかなか良い値段で売れない

・借金が多く、会社が潰れる可能性も高め

・株価が沈むと上がってこないことも多い

こういった理由でハイリスクではありますが、

何かしらをきっかけに、

大手企業とは比にならないくらいの株価の上昇が見込めます。

例えば、

小さな金額で将来性のありそうだなという企業数社に投資することで

長期で1社でも上昇すればトータルでお金が増える

というような投資方法がオススメです。

2.まとめ

今回は

ハイリスク・ハイリターンな投資を5つ紹介しました。

それぞれリターンが大きな投資である分、

自分でリスクを理解して投資することが大切です!

他にも記事を書いているので興味があれば読んでください。